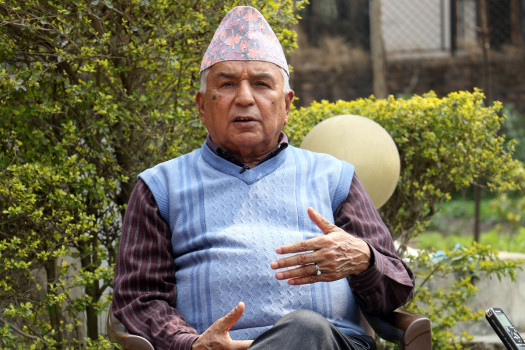

राष्ट्र बैंकको पैसा वाणिज्य बैंकमा सार्नेबित्तिकै तरलताको समस्या हट्छ : भुवनकुमार दाहाल [अन्तर्वार्ता]

शर्मिला ठकुरी

![राष्ट्र बैंकको पैसा वाणिज्य बैंकमा सार्नेबित्तिकै तरलताको समस्या हट्छ : भुवनकुमार दाहाल [अन्तर्वार्ता]](https://nepalsamaya.com/uploads/posts/bhuwank_dahal_(5)-1631861036.jpg)

बैंकहरूमा तरलता अभाव चर्कंदै गएको छ। बैंकहरूले असोज १ गते लागू हुने गरी निक्षेपको ब्याज दर तीन प्रतिशतसम्मले बढाएका छन्। भदौ पहिलो सातादेखि तरलता अभाव देखिएको बैंकिङ क्षेत्र अन्तिम सातासम्म आइपुग्दा अत्तालिन थालेका छ। बैंकहरुले बुधबारसम्म नेपाल राष्ट्र बैंकबाट १३ अर्ब ९० करोड रुपैयाँ बराबरको कर्जा ५ प्रतिशत व्याजदरमा लिएका छन्। जुन एक सातका लागि मात्र हुन्छ। यसबाट बैंकहरु तरलता अभावको चर्को दबाबमा रहेको स्पष्ट हुन्छ। दसैंतिहार नजिक आइरहेका बेला निक्षेप घट्ने र कर्जाको माग बढ्दै जाँदा बैंकहरुमा तरलता व्यवस्थापनमा थप दबाब परिरहेको छ। त्यसमाथि राष्ट्र बैंकले चालू आर्थिक वर्षको मौद्रिक नीतिमार्फत सीसीडी (कर्जा-स्रोत परिचालन अनुपात) हटाएर सीडी रेसियो (कर्जा निक्षेप अनुपात) लागू गर्दा बैंक तथा वित्तीय संस्था थप दबाबमा छन्। अर्कोतर्फ बजेट होलिडेको असर पनि तरलतामा परेको छ। यिनै विषयको सेरोफेरोमा नेपाल बैंकर्स एसोसिएसनका अध्यक्ष भुवनकुमार दाहालसँग शर्मिला ठकुरीले गरेको कुराकानीको सम्पादित अंश :

पछिल्लो समयमा बैंकहरूमा किन तरलता अभाव भएको हो?

बैंकहरुमा देखिएको समस्या कर्जायोग्य रकमको हो। कर्जा दिन नसक्ने अवस्था आएको भने होइन। नेपाल राष्ट्र बैंकको तथ्यांक हेर्दा ९० प्रतिशत सीडी रेसियो राख्नुपर्ने व्यवस्था छ। तर अहिले बैंक तथा वित्तीय संस्थाहरुको सीडी रेसियो ८७.७ प्रतिशत छ। २.३ प्रतिशतको 'कुसन' अझै बाँकी छ। एक प्रतिशतको ‘कुसन’ राख्ने हो भने पनि १.३ प्रतिशत अर्थात् ७० देखि ७५ अर्ब रुपैयाँसम्म कर्जा प्रवाह गर्न सकिने अवस्था छ। सय अर्ब जति राष्ट्र बैंकले रिफाइनान्स दिन्छ, त्यो पनि राख्दा कम्तीमा डेढ खर्ब रुपैयाँ कर्जा प्रवाह गर्न सक्ने अवस्था देखिन्छ।

बैंकहरुसँग दुई प्रकारका तरलता हुन्छन्– पहिलो ब्याज नआउने गरी राष्ट्र बैंकमा राखिएको आइडल फन्ड र दोस्रो विभिन्न ऋणपत्रमा लगानी। अहिले कर्जा प्रवाहका लागि बैंकहरुसँग पैसा नभएको होइन। बैंकहरूले अझै डेढ खर्ब रुपैयाँ कर्जा प्रवाह गर्न सक्छन्। बैंकहरुको आइडल फन्ड राष्ट्र बैंकमा छैन। उनीहरुले विभिन्न ऋणपत्रमा लगानी गरिरहेका छन्। आफूसँग आइडल रकम नभएपछि बैंकहरुले ऋणपत्र धितो राखेर ५ प्रतिशतमा राष्ट्र बैंकबाट ऋण लिनुपर्यो। बैंकहरुमा अहिले तरलताको अभाव नभएर आइडल फन्डको दबाब मात्र हो।

आइडल फन्डको समस्या आउनुमा राष्ट्र बैंकले व्यवस्था गरेको सीडी रेसियोको प्रावधान नै मुख्य कारक हो त?

राष्ट्र बैंकले व्यवस्था गरेको सीडी रेसियोले केही अर्ब रुपैयाँमा असर गरेको होला। तर त्यो नै आइडल फन्ड नहुनुको मुख्य कारकचाहिँ होइन। सरकारको खर्च गर्ने क्षमता कम भएका कारण बैंकहरुको आइडल फन्डमा दबाब परेको हो। महालेखा नियन्त्रकको कार्यालयका अनुसार बुधबारसम्ममा सरकारले एक खर्ब ८० अर्ब ५९ करोड रुपैयाँ बजारबाट उठाएको छ भने ८९ अर्ब ७३ करोड रुपैयाँ मात्र खर्च गरेको छ। मुख्य कारण सरकारसँग रकम अड्किएको छ। यसअघि यस्तो समस्या कहिलेकाहीं असोजमा आए पनि साउन–भदौमा आएको थिएन। सरकारले खर्चको अनुपातमा राजस्व कैयौं गुणा बढी संकलन गरेका कारण ब्याजदर र तरलतामा दबाब परेको हो।

पछिल्लो समयमा ब्याजदर दोहोरो अंकमा पुग्ने निश्चित भएको छ, फेरि बैंकहरुले पहिलेजस्तै ब्याजदरमा सीमा तोकेर भद्र सहमति गर्नुपर्ने अवस्था आउन लागेको हो?

-1631861156.jpg?p=480X320&s=299dd5e6dfd9d7e5a8d83552db9f574d)

हामीले त्यस्तो कल्पना गरेका छैनौं। अहिलेको जुन दबाब छ त्यसमा धेरै आत्तिनुपर्ने अवस्था छैन। सरकारले खर्च बढाउनेबित्तिकै यो समस्या समाधान हुन्छ। हामी सबैको प्रयत्न सरकारको खर्च बढाउनु रहेको छ। राष्ट्र बैंकमा रहेको सरकारको रकम वाणिज्य बैंकमा ल्याउनेबित्तिकै यो समस्या समाधान हुन्छ। अहिले बजेट पास नहुँदा खर्चमा समस्या आउँदा असोज महिनाभर बैंकहरुलाई तरलता अभावको दबाब पर्न सक्छ। तर आत्तिनुपर्ने अवस्था छैन।

बजेट होलिडेले बैंकहरुलाई कति समयसम्म असर गर्ला?

असोजभर तरलता अभावको दबाब भइरहन्छ। कात्तिक लागेपछि बैंकहरुलाई सहज हुन्छ र ब्याजदर पनि घट्छ। नेपालजस्तो देशमा धेरै सामान आयात गर्नुपर्ने हुँदा तरलतामा दबाब त पर्छ नै। तर पुसदेखि फेरि दबाब सुरु हुन सक्छ। असोजमा परेको दबाब भने सरकारले खर्च बढाउनेबित्तिकै कात्तिकमा कम हुन्छ। असोजमा रेमिट्यान्स पनि बढ्छ, सरकारी खर्च पनि बढ्छ भने राष्ट्र बैंकले रिफाइनान्सको रकम पनि दिन थाल्छ जसले गर्दा कात्तिकमा तरलता सहज हुन्छ। कर्जाको माग राम्रै भएको देख्दा पुसमा भने फेरि कर्जा रककमा दबाब आउन सक्छ।

राष्ट्र बैंकले बैंक तथा वित्तीय संस्थाले ग्राहकबाट लिने शुल्क तथा उनीहरुको व्यवसायको क्षेत्र पनि तोकेर माइक्रोम्यानेजमेन्ट गरेको आरोप छ नि। यसमा तपाईंको धारणा के हो?

बैंंकहरुले सेवासुविधाअनुसार आफूले शुल्क लिन पाउनुपर्छ। ग्राहकलाई गुमराहमा राख्न भने हुँदैन। उनीहरुलाई सम्पूर्ण कुराको जानकारी दिएर पारदर्शी रुपमा ग्राहकबाट बैंकले शुल्क लिनुपर्छ। छलेर र झुक्याएर चाहिँ गर्न पाइँदैन। हामीले ग्राहकलाई छनोट गर्ने अधिकार दिनुपर्छ। यदि ग्राहक पाँचतारे होटलमा गएर खाना खान्छ भने त्यहाँको मूल्य र कुनै फुटपाथको होटलको मूल्य त एउटै हुँदैन नि। बैंकहरुले नै सेवा शुुल्क तोक्नुपर्छ। कुनै बैंकले पुरानो प्रविधि प्रयोग गर्ला वा कुनैले नयाँ तथा अत्याधुनिक प्रविधि प्रयोग गरेर सेवा देला। ती दुवैको सेवा शुल्क त एउटै हुन भएन नि? राष्ट्र बैंकले माइक्रोम्यानेजमेन्ट भन्ने शब्द त प्रयोग गर्दैन। तर सेवा शुल्क बढी भयो कि भनेर नियन्त्रण गर्न खोजिएको छ। यसरी नियन्त्रण नगर्दा नै राम्रो हुन्छ भन्ने हाम्रो धारणा हो।

राष्ट्र बैंकले सेयर कर्जामा कडाइ गरेको छ। यस्तो कर्जामा ठूलो जोखिम छ र?

सेयर कर्जामा हामीले धेरै जोखिम देखेका छैनौं। त्यही भएर बैंकहरुले त्यो क्षेत्रमा कर्जा प्रबाह गरिरहेका छन्। किनकि बैंकहरुसँग ३० प्रतिशतको मार्जिन छ। राष्ट्र बैंकले सेयर कर्जा नदेऊ भनेको छैन। खालि ठूला कर्जामा बढी केन्द्रित नहुन भनेको हो। सेयरबाट केही व्यक्ति मात्र धनी हुने भन्दा साना लगानीकर्तामा पनि बैंक तथा वित्तीय संस्थाहरुको लगानी जाओस् भन्ने हिसाबले ४ देखि १२ करोडको सीमा राखेको जस्तो लाग्छ। बैंकहरुले त राष्ट्र बैंकले जे निर्देशन दियो त्यही गर्ने हो। यसमा हामीले धेरै अध्ययन गरेका छैनौं। राष्ट्र बैंकको निर्देशनअनुसार गर्ने भएकाले यसमा धेरै बोल्न आवश्यक छैन।

बैंकहरुले सेयरबजारमा लगानी गरेर छिटो कमाउनेतर्फ ध्यान दिए भन्ने आरोप पनि छ। खास कुरा के हो?

राष्ट्र बैंकले सेयरमा कति लगानी गर्न पाउने भनेर सीमा तोकेको छ। जस्तै माइक्रोफाइनान्स, बैंक तथा वित्तीय संस्थामा लगानी गर्न नपाइने नीति छ। कतिपय बैंकहरुले लगानी गरिरहेका छन् कतिले लगानी गरेका छैनन्। बैंकहरुले राष्ट्र बैंकको नीतिभित्र रहेर लगानी गरिरहेकाले यसका प्रतिक्रिया दिन उचित देख्दिनँ।

राष्ट्र बैंकले बिग मर्जरलाई केन्द्रित गरेर विभिन्न छुट दिने लगायतका विभिन्न नीतिगत व्यवस्था गरेको छ, तर पनि बैंकहरु यसतर्फ आकर्षित भइरहेका छैनन् किन?

एकै रातमा मर्ज हुने होइनन्। २०० वटा बैंक तथा वित्तीय संस्थाहरु अहिले ६० वटामा सीमित छन्। ३२ वटा वाणिज्य बैंकहरु घटेर २७ वटामा आएका छन्। दुई वटा मर्जर प्रक्रियामा छन् भने अन्य बैंकहरुबीच पनि छलफल भइरहेको छ। मर्जर भनेको संयुक्त परिवारजस्तै हो। हजुरबा– हजुरआमादेखि नातिनातिनासम्म परिवारमा सँगै बसेजस्तै। यहाँ सञ्चालकदेखि म्यासेन्जरसम्म सँगै बस्नुपर्छ। हतारमा मर्ज गरेर फुर्सदमा पछुताउनु हुँदैन। मर्जर र एक्विजिसनको काम सही ढंगमा अगाडि बढिरहेको छ।

गत वर्षको बैंकहरुको वित्तीय विवरण हेर्दा औसत लाभांश दिन सक्ने क्षमता १२ प्रतिशत हाराहारीमा मात्र देखिन्छ। यसबाट बैंकहरुले आफ्नो व्यवसायलाई विविधीकरण गर्न नसकेका हुन्?

बैंकहरूको कमाइ झन्डै १२ प्रतिशत हाराहारीमा मात्र छ। तर पनि बैंकहरुलाई धेरै कमाएको आरोप लाग्न भने छाडेको छैन। बैंकहरुले ५५७ अर्ब रुपैयाँ लगानी गरेर ६३ अर्ब रुपैयाँ कमाएका छन् जुन लगानीको ११ प्रतिशत हाराहारी हो। अन्य कम्पनीहरुको तुलनामा बैंकहरुको रिटर्न निक्कै कम हो। सय रुपैयाँ लगानी गरेर ११ रुपैयाँ कमाउँदा पनि विरोध गर्नु कत्तिको उचित हो? बैंकहरु पारदर्शी छन्। बैंकिङ क्षेत्रमा भएको प्रतिस्पर्धाका कारण यस्तो भएको हो। व्यापारमा विविधीकरण भने राम्रो भएको छ।

बैंकहरुले ब्रोकर लाइसेन्स पाउने कुरा कहाँ पुग्यो?

बैंकहरुलाई ब्रोकर लाइसेन्स दिने सन्दर्भमा राज्यले नै नीति बनाएर अगाडि बढेको हो। त्यसैले बैंकहरुले निवेदन पनि दिए। अध्ययनमा पनि बैंकहरुमा बढी सुशासन देखियो। अर्थ मन्त्रालयले नेपाल धितोपत्र बोर्ड र नेपाल स्टक एक्सचेन्जलाई बैंकहरुलाई ब्रोकर लाइसेन्स दिन निर्देशन दिएको थियो। तर ढिला भइरहेको छ। बैंकहरुका कारण ढिला भएको होइन। बैंकहरु त निवेदन दिएर स्वीकृतिको पर्खाइमा छन्।

विदेशबाट नेपाली बैंकहरुले लगानी भित्र्याउन केकस्ता समस्या भोगिरहेका छन्?

बाहिरबाट नेपाली बैंकहरुमा लगानी ल्याउँदा देशको रेटिङ भएको छैन, हेजिङका समस्या समाधान भएका छैन।

-1631861180.jpg?p=1200&s=eedf77a79166b37951747ede7ce20e32)

सहुलियतपूर्ण कर्जामध्ये सर्टिफिकेट धितो सम्बन्धी कर्जामा बैंकहरुले लगानी गर्न सकेन्न्। यसमा कमजोरी कसको हो?

गतिलो प्रस्ताव नआएका कारण त्यस्तो कर्जा प्रवाह हुन नसकेको हो। कर्जा दिने हो रकम बाँडेको होइन। बैंकले नदिने भए अन्यलाई पनि त दिँदैनथे। जागिर खान सहज छ तर व्यवसाय गर्ने काम सहज छैन। कर्मचारी, सरकारी निकाय र प्रतिस्पर्धी कसरी ह्यान्डल गर्ने, व्यावसायिक उत्पादन कसरी बिक्री गर्ने जस्ता कुरा हुन्छन्। व्यवसायका भर्खरै लागेका मान्छेले बैंकहरुलाई विश्वस्त तुल्याउन सक्दैनन्। कारण नयाँ मानिसले सुरु गरेको व्यवसाय ९५ प्रतिशत फेल भएका छन्। नेपालमा धेरै भन्दा धेरै उद्यामी होऊन् भन्ने चाहना बैंकहरुको छ। तर उनीहरुको योजना राम्रो नभएपछि कसरी कर्जा प्रवाह गर्नु? म त युवाहरू डिप्रेसनमा नजाऊन् भन्ने चाहन्छु। बैंकहरुबाट सर्टिफिकेट धितो राखेर उनीहरुले ऋण लैजान्छन्, व्यवसाय त राम्रो हुँदैन। कालोसूचीमा पर्नें सम्भावना हुन्छ। जसले उनीहरु डिप्रेसनको सिकार बन्न पुग्छन्। यस्तो समस्या नआउन पहिला व्यवसायमा आउन चाहने युवालाई तालिम दिनुपर्छ। अनिमात्र ऋण दिनुपर्छ।

एउटा स्थानीय तहबाट कम्तीमा ५०० जनालाई कर्जा प्रवाह अनिवार्य बनाइएको छ, के यो सम्भव छ?

खै के आधारमा यस्तो व्यवस्था गरियो थाहा भएन। यसबारेमा हामीसँग छलफल भएको छैन। अध्ययन पनि भएको जस्तो लाग्दैन। राष्ट्र बैंकसँग कुनै फास्टट्य्राक योजना छ कि त्यो थाहा भएन। नत्र एक दिनमा एकजनालाई ऋण दिए पनि वर्षमा ३६५ दिन हुन्छ र जम्मा २९० दिन मात्र कार्यालय खुल्छ। सरकारको नीति कुनै रचनात्मक सोचबाट ऋण प्रवाह गर्ने हो भने हामी पनि सो नियम लागू गर्ने थियौं। तर सरसर्ती हेर्दा बहुतै महत्त्वकांक्षी देखिन्छ।

सानिमा बैंकले ७ सय प्रतिशतभन्दा बढी प्रोभिजन गरेको छ। बैंकको खराब कर्जा बढ्ने संकेत हो यो?

राष्ट्र बैंकको नीतिअनुसार प्रोभिजन गर्नेपर्ने हुन्छ। खराब कर्जा कम हुँदा प्रोभिजन धेरै देखिन्छ। त्यो भनेको राम्रो हो। यसले बैंक कति बलियो भएर बसेको छ भनेर देखाउँछ। हामीले जति खराब कर्जा हुने सम्भावना छ। त्योभन्दा सात सय प्रतिशतले बढी प्रोभिजन गरेका हौं। यो भनेको दुई सय रुपैयाँ कर्जा नउठ्ने सम्भावना छ। तर १४ सय रुपैयाँ जोखिम भएमा भनेर सुरक्षित हुन राखिएको छ भनेको जस्तै हो।

थप समाचार

मुटुरोगीको संख्या अस्वाभाविक रुपमा बढेको छ, जीवनशैली सुधारौं : डा. अवनिभूषण उपाध्याय [अन्तर्वार्ता]

सरकार बनाउने-ढाल्ने खेलले केन्द्रदेखि प्रदेशसम्मै विकास ओझेलमा परेको छ: पूर्वमुख्यमन्त्री शाही [अन्तर्वार्ता]

शीतलनिवासबाट सबैले शीतलताको छहारी पाउने ग्यारेन्टी दिन्छु

राष्ट्रपति भएँ भने म सडकमा निस्किँदा जनताले जाम भोग्नु पर्दैन: सुवास नेम्वाङ [अन्तर्वार्ता]

राष्ट्रिय राजनीतिमा हुने परिवर्तनले मलाई विश्वासको मत लिन सहज हुन्छ: कमलबहादुर शाह [अन्तर्वार्ता]

ट्रेन्डिङ

सम्पर्क

फोन : +977-1-4790040/+977-1-4790242

इमेल : nepalsamayanews@gmail.com

![मुटुरोगीको संख्या अस्वाभाविक रुपमा बढेको छ, जीवनशैली सुधारौं : डा. अवनिभूषण उपाध्याय [अन्तर्वार्ता]](https://nepalsamaya.com/uploads/posts/550X350/dr.abanibhushad_upadhya1679907974.jpg)

![सरकार बनाउने-ढाल्ने खेलले केन्द्रदेखि प्रदेशसम्मै विकास ओझेलमा परेको छ: पूर्वमुख्यमन्त्री शाही [अन्तर्वार्ता]](https://nepalsamaya.com/uploads/posts/550X350/mahendra_bahadur_shahi1679309675.jpg)

![राष्ट्रपति भएँ भने म सडकमा निस्किँदा जनताले जाम भोग्नु पर्दैन: सुवास नेम्वाङ [अन्तर्वार्ता]](https://nepalsamaya.com/uploads/posts/550X350/subesh-newang-1536x10241677830848.jpg)

![राष्ट्रिय राजनीतिमा हुने परिवर्तनले मलाई विश्वासको मत लिन सहज हुन्छ: कमलबहादुर शाह [अन्तर्वार्ता]](https://nepalsamaya.com/uploads/posts/kamal_shaha_supa-1676194714.jpg)

-(1)-1765109945.jpg)